ما هي إدارة المخاطر (Risk Management)؟

تتضمن إدارة المخاطر تحديد وتحليل وقبول أو تخفيف عدم اليقين في قرارات الاستثمار. ببساطة، إنها عملية مراقبة المخاطر المالية المرتبطة بالاستثمار والتعامل معها. تتم إدارة المخاطر بشكل أساسي عندما يقوم المستثمر أو مدير الصندوق بتحليل ومحاولة تحديد احتمالية حدوث خسائر في الاستثمار، مثل الخطر الأخلاقي، ثم يتخذ الإجراء المناسب (أو التقاعس عن العمل) لتحقيق أهدافه وتحمل المخاطر.

النقاط الرئيسية

- إدارة المخاطر هي عملية تحديد وتحليل وقبول أو تخفيف عدم اليقين في قرارات الاستثمار.

- لا يمكن فصل المخاطر عن العائد في عالم الاستثمار.

- تتضمن استراتيجيات إدارة المخاطر التجنب، والاحتفاظ، والمشاركة، والتحويل، ومنع الخسائر والحد منها.

- أحد أساليب حساب المخاطر هو الانحراف المعياري، وهو مقياس إحصائي للتشتت حول اتجاه مركزي.

كيف تعمل إدارة المخاطر؟

المخاطرة لا يمكن فصلها عن العائد. كل استثمار ينطوي على درجة معينة من المخاطر. ويمكن أن يقترب من الصفر بالنسبة لأذون الخزانة الأمريكية أو مرتفع للغاية بالنسبة لأسهم الأسواق الناشئة أو العقارات في الأسواق شديدة التضخم. يتم قياس المخاطر كميا بالقيمة المطلقة والنسبية. إن الفهم العميق للمخاطر بأشكالها المختلفة يمكن أن يساعد المستثمرين على فهم أفضل للفرص والمقايضات والتكاليف المرتبطة بأساليب الاستثمار المختلفة.

تتضمن إدارة المخاطر تحديد وتحليل أماكن وجود المخاطر واتخاذ القرارات حول كيفية التعامل معها. يحدث ذلك في كل مكان في عالم التمويل. على سبيل المثال:

- يجوز للمستثمر اختيار سندات الخزانة الأمريكية بدلا من سندات الشركات.

- يجوز لمدير الصندوق تغطية تعرضاته للعملة من خلال مشتقات العملات.

- يقوم البنك بإجراء فحص ائتماني للفرد قبل إصدار حد ائتماني شخصي.

- يستخدم وسيط الأوراق المالية الأدوات المالية مثل الخيارات والعقود الآجلة.

- يستخدم مدير الأموال إستراتيجيات مثل تنويع المحفظة وتخصيص الأصول وتحديد حجم المركز لتخفيف المخاطر أو إدارتها بشكل فعال.

يمكن أن تساعد إدارة المخاطر المستمرة في تقليل فرص الخسائر مع ضمان تحقيق الأهداف المالية. ومع ذلك، فإن عدم كفاية إدارة المخاطر يمكن أن يؤدي إلى عواقب وخيمة على الشركات والأفراد والاقتصاد. وكان انهيار الرهن العقاري الثانوي الذي أدى إلى الركود الكبير نابعاً من سوء إدارة المخاطر. أعطى المقرضون قروضًا عقارية للأشخاص الذين يعانون من سوء الائتمان، واشترت شركات الاستثمار هذه القروض وقامت بتعبئتها وأعادت بيعها للمستثمرين باعتبارها أوراق مالية محفوفة بالمخاطر ومدعومة بالرهن العقاري (MBSs).

تقنيات إدارة المخاطر

فيما يلي قائمة ببعض تقنيات إدارة المخاطر الأكثر شيوعًا.

- التجنب: الطريقة الأكثر وضوحًا لإدارة المخاطر هي تجنبها تمامًا. يتخذ بعض المستثمرين قراراتهم الاستثمارية عن طريق التخلص من التقلبات والمخاطر تمامًا. وهذا يعني اختيار الأصول الأكثر أمانًا مع مخاطر قليلة أو معدومة.

- الاحتفاظ: تتضمن هذه الإستراتيجية قبول أي مخاطر تعترض طريقك والاعتراف بأنها تأتي مع الاستثمار.

- المشاركة: تأتي هذه التقنية حيث يتحمل طرفان أو أكثر جزءًا متفق عليه من المخاطر. على سبيل المثال، تغطي شركات إعادة التأمين المخاطر التي لا تستطيع شركات التأمين التعامل معها بمفردها.

- النقل: يمكن نقل المخاطر من طرف إلى آخر. على سبيل المثال، يتضمن التأمين الصحي نقل مخاطر التغطية منك إلى شركة التأمين الخاصة بك طالما أنك تسدد أقساط التأمين الخاصة بك.

- منع الخسائر وتقليلها: بدلاً من القضاء على احتمالات المخاطر، تعني هذه الإستراتيجية أنك تجد طرقًا لتقليل خسائرك عن طريق منعها من الانتشار إلى قطاعات أخرى. قد يكون التنويع وسيلة للمستثمرين لتقليل خسائرهم.

معلومة هامة: غالبًا ما يُنظر إلى كلمة “خطر” بشكل سلبي. لكن المخاطرة جزء لا يتجزأ من عالم الاستثمار ولا يمكن فصلها عن الأداء.

إدارة المخاطر والتقلبات

مخاطر الاستثمار هي الانحراف عن النتيجة المتوقعة. يتم التعبير عن هذا الانحراف من حيث القيمة المطلقة أو نسبة إلى شيء آخر مثل معيار السوق. يقبل محترفو الاستثمار بشكل عام فكرة أن الانحراف يعني درجة معينة من النتيجة المقصودة لاستثماراتك، سواء كانت إيجابية أو سلبية.

ولتحقيق عوائد أعلى، يتوقع المرء قبول مخاطر أكبر. ومن المقبول أيضًا فكرة أن زيادة المخاطر تعني زيادة التقلبات. وفي حين يبحث محترفو الاستثمار باستمرار عن طرق للحد من التقلبات ويجدونها في بعض الأحيان، لا يوجد اتفاق واضح حول كيفية القيام بذلك.

يعتمد مقدار التقلب الذي يجب على المستثمر قبوله بشكل كامل على مدى تحمله للمخاطر. بالنسبة لمحترفي الاستثمار، يعتمد ذلك على التسامح مع أهدافهم الاستثمارية. أحد مقاييس المخاطر المطلقة الأكثر استخدامًا هو الانحراف المعياري، وهو مقياس إحصائي للتشتت حول اتجاه مركزي.

وفيما يلي كيفية حساب المخاطرة: خذ متوسط عائد الاستثمار وابحث عن متوسط انحرافه المعياري خلال نفس الفترة الزمنية. تملي التوزيعات الطبيعية (المنحنى المألوف على شكل الجرس) أن العائد المتوقع للاستثمار قد يكون انحرافًا معياريًا واحدًا عن متوسط 67% من الوقت وانحرافين معياريين عن متوسط الانحراف 95% من الوقت. وهذا يوفر تقييمًا رقميًا للمخاطر. إذا كانت المخاطرة محتملة (ماليًا وعاطفيًا)، فيمكنهم الاستثمار.

إدارة المخاطر وعلم النفس

يسلط التمويل السلوكي الضوء على عدم التوازن بين آراء الناس حول المكاسب والخسائر. في نظرية الاحتمالية، وهي مجال المالية السلوكي الذي قدمه عاموس تفرسكي ودانيال كانيمان في عام 1979، يظهر المستثمرون نفورًا من الخسارة. وأشاروا إلى أن المستثمرين يضعون وزنًا تقريبًا للألم المرتبط بالخسارة ضعف ما يعلقونه على الشعور الجيد المرتبط بالربح.

غالبًا ما يرغب المستثمرون في معرفة الخسائر التي تأتي مع الاستثمار بالإضافة إلى مدى انحراف الأصل عن نتائجه المتوقعة. يحاول حساب القيمة المعرضة للخطر (VAR) تحديد درجة الخسارة المرتبطة بالاستثمار بمستوى معين من الثقة خلال فترة محددة. على سبيل المثال، قد يخسر المستثمر 200 دولار أمريكي من استثمار بقيمة 1000 دولار أمريكي بمستوى ثقة 95% على مدى فترة زمنية مدتها سنتان. ضع في اعتبارك أن إجراء حساب القيمة المعرضة للخطر لا يضمن أن ما نسبته 5% من الحالات ستكون أسوأ بكثير.

كما أنه لا يأخذ في الاعتبار أي أحداث شاذة، مثل التي ضربت صندوق التحوط لونغ تيرم كابيتال مانجمنت (LTCM) في عام 1998. هدد تخلف الحكومة الروسية عن سداد التزامات ديونها السيادية المستحقة بإفلاس صندوق التحوط، الذي كان لديه مراكز عالية الاستدانة بقيمة تزيد عن 1 تريليون دولار. وكان من الممكن أن يؤدي فشلها إلى انهيار النظام المالي العالمي. لكن الحكومة الأمريكية أنشأت صندوق قروض بقيمة 3.65 مليار دولار لتغطية الخسائر، الأمر الذي مكن الصندوق من النجاة من التقلبات لتتم تصفيته في أوائل عام 2000.

معلومة عابرة: مستوى الثقة هو بيان احتمالي يعتمد على الخصائص الإحصائية للاستثمار وشكل منحنى التوزيع الخاص به.

أنواع إدارة المخاطر

- مقياس المخاطر السلبية بيتا (Beta)

أحد مقاييس المخاطر الموجهة نحو الميول السلوكية هو الانسحاب، والذي يشير إلى أي فترة يكون فيها عائد الأصل سلبيًا مقارنة بعائد عالي سابق. في قياس التراجع، نحاول معالجة ثلاثة أشياء:

- حجم كل فترة سلبية (مدى سوءها)

- مدة كل فترة (كم من الوقت)

- مدى تكرار كل فترة (كم مرة)

على سبيل المثال، بالإضافة إلى الرغبة في معرفة ما إذا كان صندوق الاستثمار المشترك قد تفوق على مؤشر ستاندرد آند بورز 500 (S&P 500) أي الفرق في الأداء، نريد أيضًا معرفة الفرق في المخاطر وهو ما نقيسه باستخدام المقياس بيتا، والتي تسمى أيضًا مخاطر السوق، تعتمد بيتا على الخاصية الإحصائية للتباين المشترك. عندما تكون قيمة بيتا أكبر من 1 تكون مخاطر الأداة الاستثمارية محل القياس أكبر من السوق بينما تشير قيمة بيتا الأقل من 1 إلى تقلبات / مخاطر أقل من مخاطر السوق.

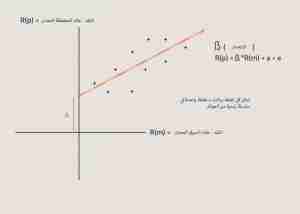

تساعد بيتا على فهم مفاهيم المخاطر السلبية والإيجابية. يوضح الرسم البياني أدناه سلسلة زمنية من العائدات (كل نقطة بيانات تحمل علامة “+”) لمحفظة معينة (Rp) مقابل عائد السوق (Rm). يتم تعديل العوائد نقدًا، وبالتالي فإن النقطة التي يتقاطع فيها المحوران س وص هي العائد المعادل للنقد. إن رسم خط أفضل ملاءمة من خلال نقاط البيانات يسمح لنا بقياس المخاطر السلبية (بيتا) والمخاطر النشطة (ألفا).

يمثل التدرج من الخط المقياس بيتا. لذا فإن التدرج 1 يشير إلى أنه مقابل كل زيادة في عائد السوق، يزيد عائد المحفظة أيضًا بمقدار وحدة واحدة. يمكن لمدير الأموال الذي يستخدم استراتيجية إدارة سلبية أن يحاول زيادة عائد المحفظة من خلال تحمل المزيد من مخاطر السوق (أي بيتا أكبر من 1) أو بدلاً من ذلك تقليل مخاطر المحفظة (والعائد) عن طريق تقليل بيتا الخاصة بالمحفظة إلى أقل من واحد.

- مقياس المخاطر الإيجابية ألفا (Alpha)

إذا كانت مخاطر السوق أو المخاطر المنهجية هي العامل المؤثر الوحيد، فإن عائد المحفظة سيكون دائمًا مساويًا لعائد السوق المعدل حسب بيتا. ولكن الأمر ليس كذلك. تختلف العوائد بسبب عدد من العوامل التي لا علاقة لها بمخاطر السوق. إن مديري الاستثمار الذين يتبعون استراتيجية نشطة يتحملون مخاطر أخرى لتحقيق عوائد زائدة عن أداء السوق، منها:

- التكتيكات التي تستفيد من السهم

- اختيار القطاع أو البلد

- التحليل الأساسي

- تحجيم الموقف

- التحليل الفني

يبحث المديرون النشطون عن مقياس ألفا، وهي المخاطر الإيجابية التي يتنج عنها عائد. في مثال الرسم البياني الخاص بنا أعلاه، ألفا هو مقدار عائد المحفظة الذي لم يتم تفسيره بواسطة بيتا، والذي يتم تمثيله بالمسافة بين تقاطع المحورين س وص وتقاطع المحور ص. هذا يمكن أن يكون إيجابيًا أو سلبيًا.

في سعيهم للحصول على عوائد زائدة، يعرض المديرون النشطون المستثمرين لمخاطر ألفا، وهي المخاطرة التي قد تكون نتيجة رهاناتهم سلبية وليست إيجابية. على سبيل المثال، قد يعتقد مدير الصندوق أن قطاع الطاقة سوف يتفوق على مؤشر ستاندرد آند بورز 500 (S&P 500) ويزيد من وزن محفظته في هذا القطاع. إذا تسببت التطورات الاقتصادية غير المتوقعة في انخفاض أسهم الطاقة بشكل حاد، فمن المرجح أن يكون أداء المدير أقل من المؤشر القياسي.

تكلفة المخاطرة

كلما تمكن الصندوق النشط ومديروه من توليد عائد زائد، كلما ارتفعت الرسوم التي يميلون إلى فرضها. بالنسبة للمركبات السلبية البحتة مثل صناديق المؤشرات أو الصناديق المتداولة، فمن المحتمل أن تدفع ما بين 1 إلى 10 نقاط أساس (bps) كرسوم إدارية سنوية. قد يدفع المستثمرون 200 نقطة أساس كرسوم سنوية لصندوق تحوط عالي الأوكتان مع استراتيجيات تداول معقدة، والتزامات رأسمالية عالية، وتكاليف المعاملات. وقد يتعين عليهم أيضًا إعادة 20% من الأرباح إلى المدير.

يشجع فرق التسعير بين الاستراتيجيات السلبية (المخاطر بيتا) والاستراتيجيات النشطة (مخاطر ألفا) العديد من المستثمرين على محاولة فصل هذه المخاطر، مثل دفع رسوم أقل لمخاطر بيتا المفترضة وتركيز التعرضات المكلفة لفرص ألفا محددة على وجه التحديد. يُعرف هذا بشكل شائع باسم ألفا المحمولة، وهي فكرة أن مكون ألفا في إجمالي العائد منفصل عن مكون بيتا.

على سبيل المثال، قد يدعي مدير الصندوق أن لديه استراتيجية تناوب قطاعية نشطة للتغلب على مؤشر ستاندرد آند بورز 500 (S&P 500) مع سجل حافل من التغلب على المؤشر بنسبة 1.5% على أساس سنوي متوسط. هذا العائد الزائد هو قيمة المدير (ألفا) والمستثمر على استعداد لدفع رسوم أعلى للحصول عليه. يمكن القول إن بقية العائد الإجمالي (ما كسبه مؤشر ستاندرد آند بورز 500 (S&P 500) نفسه) لا علاقة له بقدرة المدير الفريدة. تستخدم إستراتيجيات ألفا المحمولة المشتقات والأدوات الأخرى لتحسين كيفية الحصول على مكونات ألفا وبيتا والدفع مقابلها.

مثال على إدارة المخاطر

خلال فترة خمسة عشر عاماً من الأول من أغسطس / آب 1992 إلى 31 يوليو / تموز 2007، كان متوسط العائد السنوي الإجمالي لمؤشر ستاندرد آند بورز 500 (S&P 500) يساوي 10.7%. يكشف هذا الرقم عما حدث خلال الفترة بأكملها، لكنه لا يوضح ما حدث على طول الطريق.

وكان متوسط الانحراف المعياري لمؤشر ستاندرد آند بورز 500 (S&P 500) لنفس الفترة 13.5%. هذا هو الفرق بين متوسط العائد والعائد الحقيقي عند معظم النقاط المحددة خلال فترة 15 عامًا.

عند تطبيق نموذج منحنى الجرس، يجب أن تقع أي نتيجة معينة ضمن انحراف معياري واحد عن المتوسط حوالي 67% من الوقت وضمن انحرافين معياريين حوالي 95% من الوقت. وبالتالي، يمكن للمستثمر في مؤشر ستاندرد آند بورز 500 (S&P 500) أن يتوقع أن يكون العائد، في أي وقت خلال هذه الفترة، 10.7% زائد أو ناقص الانحراف المعياري البالغ 13.5% حوالي 67% من الوقت. وقد يفترضون أيضًا زيادة أو نقصانًا بنسبة 27% (انحرافين معياريين) بنسبة 95% من الوقت. إذا كان بإمكانهم تحمل الخسارة، فإنهم يستثمرون.

أسئلة شائعة

لماذا تعتبر إدارة المخاطر مهمة؟

تعد إدارة المخاطر جزءًا أساسيًا من عالم الاستثمار والمال. فهو يتطلب من المستثمرين ومديري الصناديق تحديد وتحليل واتخاذ قرارات مهمة بشأن حالة عدم اليقين التي تأتي مع تحقيق أهدافهم. تسمح إدارة المخاطر للأفراد بالوصول إلى أهدافهم مع تخفيف أو التعامل مع أي من الخسائر المرتبطة بها.

كيف يمكنني إدارة مخاطر التمويل الشخصي؟

هناك بعض الخطوات المختلفة التي يمكن للأفراد اتخاذها لممارسة إدارة المخاطر في شؤونهم المالية الشخصية. ابدأ بتحديد أهدافك، ثم سلط الضوء على المخاطر المرتبطة بأهدافك. بمجرد أن تعرف ما هي المخاطر، قم بتقييمها والبحث عن أفضل الطرق لإدارة هذه المخاطر. من المحتمل أن يتعين عليك المراقبة وإجراء التعديلات لضمان بقائك على اطلاع بأهدافك.

كيف تدير الشركات المخاطر التشغيلية؟

المخاطر التشغيلية هي أي مخاطر مرتبطة بالعمليات اليومية للشركة. ويمكن للشركات إدارتها من خلال تحديد وتقييم المخاطر المحتملة، وقياسها، ووضع الضوابط إما للتخفيف منها أو القضاء عليها تماما. ومن المهم أيضًا أن تقوم الشركات بمراقبة عملياتها وتقنيات إدارة المخاطر لمعرفة ما إذا كانت تعمل أم لا وإجراء التغييرات كلما لزم الأمر.

الخلاصة

المخاطر هي جزء مهم من العالم المالي. غالبًا ما تثير الكلمة مشاعر سلبية نظرًا لوجود احتمال خسارة رأس المال والاستثمار. لكن المخاطرة ليست دائما سيئة لأن الاستثمارات التي تنطوي على مخاطر أكبر غالبا ما تأتي مع أكبر المكافآت. إن معرفة ماهية المخاطر وكيفية التعرف عليها واستخدام تقنيات إدارة المخاطر المناسبة يمكن أن يساعد في تخفيف الخسائر بينما تجني الثمار.