ما هو القرض الضخم (Jumbo Loan)

القرض الضخم، والمعروف أيضًا باسم الرهن العقاري الضخم، هو نوع من التمويل يتجاوز الحدود التي وضعتها وكالة تمويل الإسكان الفيدرالية (Federal Housing Finance Agency FHFA). على عكس الرهون العقارية التقليدية، فإن القرض الجامبو غير مؤهل ليتم شراؤه أو ضمانه أو توريقه من قبل فاني ماي (Fannie Mae) أو فريدي ماك (Freddie Mac). وتكون هذه القروض مصممة لتمويل العقارات الفاخرة والمنازل في أسواق العقارات المحلية شديدة التنافس، تأتي الرهون العقارية الضخمة مع متطلبات اكتتاب فريدة وآثار ضريبية خاصة. اكتسبت هذه الأنواع من الرهون العقارية قوة دفع مع استمرار سوق الإسكان في التعافي بعد الركود الكبير.

تختلف قيمة الرهن العقاري الجامبو باختلاف الولاية – وحتى المقاطعة. تحدد وكالة تمويل الإسكان حجم حد القرض المطابق للمناطق المختلفة على أساس سنوي، على الرغم من أنه يتغير بشكل غير منتظم. اعتبارًا من عام 2019، تم تعيين الحد الأقصى عند 484,350 دولارًا لمعظم أنحاء البلاد. تمت رفع ذلك الحد من 453,100 دولار في عام 2018. بالنسبة للمقاطعات التي لديها قيم منازل أعلى، تم تعيين حد الأساس عند 726,525 دولارًا، أو 150% من 484,350 دولارًا.

لدى وكالة تمويل الإسكان الفيدرالية مجموعة مختلفة من الأحكام للمناطق خارج الولايات المتحدة القارية لحسابات حد القرض. نتيجة لذلك، فإن الحد الأساسي لقرض ضخم في ألاسكا وغوام وهاواي وجزر فيرجن الأمريكية اعتبارًا من عام 2019 هو أيضًا 726,525 دولارًا. قد يكون هذا المبلغ في الواقع أعلى في المقاطعات التي تحتوي على قيم منازل أعلى.

ملخص لأهم النقاط

- القرض الضخم هو نوع من التمويل يتجاوز الحدود التي وضعتها الوكالة الفيدرالية لتمويل الإسكان ولا يمكن شراؤه أو ضمانه أو توريقه بواسطة فاني ماي (Fannie Mae) أو فريدي ماك (Freddie Mac).

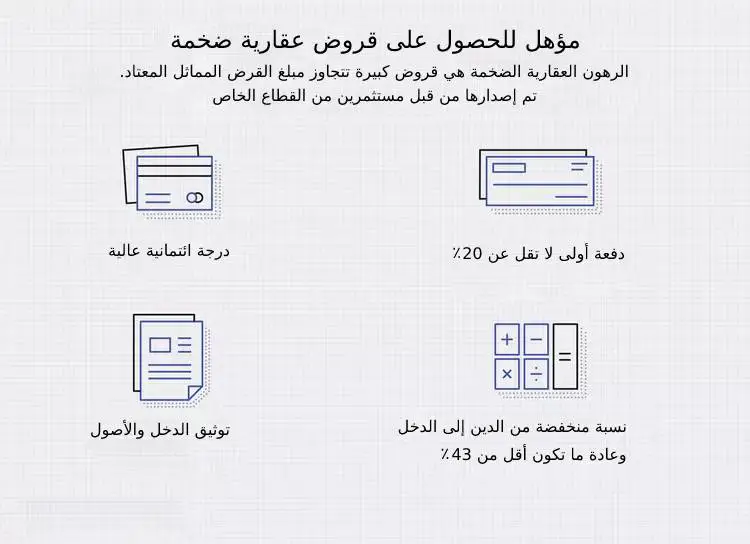

- يجب أن يخضع أصحاب المنازل لمتطلبات ائتمان أكثر صرامة من أولئك الذين يتقدمون للحصول على قرض تقليدي.

- تتطلب الموافقة على هذا النوع من القروض درجة ائتمانية ممتازة ونسبة منخفضة للغاية من الدين إلى الدخل.

- غالبًا ما يكون متوسط معدل الفائدة السنوية للقروض العقارية الضخمة مساويًا للرهون العقارية التقليدية، في حين أن الدفعات المقدمة تتراوح ما بين 10% إلى 15% تقريبًا من إجمالي سعر الشراء.

آلية الحصول على القرض الضخم

إذا وضعت نصب عينيك منزلًا يكلف ما يقرب من نصف مليون دولار أو أكثر – وليس لديك الكثير من النقود في حساب بنكي – فربما تحتاج إلى قرض عقاري ضخم. وإذا كنت تحاول الحصول على واحد، فستواجه متطلبات ائتمانية أكثر صرامة من أصحاب المنازل الذين يتقدمون للحصول على قرض تقليدي. وذلك لأن القروض الضخمة تحمل المزيد من مخاطر الائتمان للمقرض حيث لا يوجد ضمان من قبل فاني ماي (Fannie Mae) أو فريدي ماك (Freddie Mac). هناك أيضًا مخاطر أكبر لأن الأمر ينطوي على المزيد من الأموال.

تمامًا مثل الرهون العقارية التقليدية، أصبح الحد الأدنى من متطلبات الجامبو صارمًا بشكل متزايد منذ عام 2008. للحصول على الموافقة، ستحتاج إلى درجة ائتمان ممتازة – 700 أو أعلى – ونسبة منخفضة جدًا من الدين إلى الدخل (Debt-to-Income DTI). يجب أن تكون نسبة الدين إلى الدخل أقل من 43% ويفضل أن يكون أقرب إلى 36%. على الرغم من أنها قروض عقارية غير متوافقة، إلا أنه لا يزال يتعين على القرض أن يندرج ضمن المبادئ التوجيهية لما يعتبره مكتب حماية المستهلك المالي “رهنًا عقاريًا مؤهلًا” – وهو نظام إقراض بشروط وقواعد موحدة، مثل نسبة الدين إلى الدخل 43%.1

ستحتاج إلى إثبات أن لديك نقودًا في متناول اليد لتغطية مدفوعاتك، والتي من المحتمل أن تكون عالية جدًا إذا اخترت رهنًا عقاريًا قياسيًا بسعر ثابت لمدة 30 عامًا. تعتمد مستويات الدخل والاحتياطيات المحددة على حجم القرض الإجمالي، لكن جميع المقترضين يحتاجون إلى 30 يومًا من قسائم الدفع ونماذج ضرائب دبليو 2 (W2) تمتد إلى عامين. إذا كنت تعمل لحسابك الخاص، فستكون متطلبات الدخل أكبر: سنتان من الإقرارات الضريبية و60 يومًا على الأقل من كشوف الحسابات المصرفية الحالية. يحتاج المقترض أيضًا إلى أصول سائلة يمكن إثباتها للتأهل واحتياطيات نقدية تساوي ستة أشهر من مدفوعات الرهن العقاري. ويجب على جميع المتقدمين تقديم الوثائق المناسبة على جميع القروض الأخرى المملوكة وإثبات ملكية الأصول غير السائلة (مثل العقارات الأخرى).

فوائد القرض الضخم

في حين أن الرهون العقارية الضخمة كانت تحمل معدلات فائدة أعلى من الرهون العقارية التقليدية، فإن الفجوة تضيق في السنوات الأخيرة. اليوم، غالبًا ما يكون متوسط النسبة المئوية السنوية (Annual Percentage Rate APR) للرهن العقاري الضخم مساويًا للرهون العقارية التقليدية – وفي بعض الحالات يكون أقل في الواقع. اعتبارًا من مارس 2019، فرضت شركة ويلز فارغو (Wells Fargo) للخدمات المالية، على سبيل المثال، متوسط النسبة المئوية السنوية قدره 4.092% على قرض متوافق مع معدل ثابت لمدة 30 عامًا و 3.793% لنفس المدة على قرض ضخم.

على الرغم من أن المؤسسات التي ترعاها الحكومة لا تستطيع التعامل معها، فإن القروض الضخمة غالبًا ما يتم توريقها من قبل مؤسسات مالية أخرى؛ نظرًا لأن هذه الأوراق المالية تنطوي على مخاطر أكبر، فإنها تتداول بعلاوة عائد على الرهون العقارية التقليدية المورقة. ومع ذلك، فقد تم تخفيض هذا الفارق مع سعر الفائدة للقروض نفسها.

دفعة مقدمة على القرض الضخم

لحسن الحظ، تم تخفيف متطلبات الدفعة المقدمة خلال نفس الفترة الزمنية. في الماضي، كان مقرضو الرهن العقاري الجامبو يطلبون غالبًا من مشتري المنازل دفع 30% من سعر شراء المسكن (مقابل 20% للرهون العقارية التقليدية). الآن، انخفض هذا الرقم إلى حوالي 10-15%. كما هو الحال مع أي رهن عقاري، يمكن أن يكون هناك مزايا مختلفة لسداد دفعة أولى أعلى، لتجنب التكلفة الإضافية المفروضة لتأمين الرهن العقاري الخاص التي يطلبونها للدفعات المقدمة التي تقل عن 20%.2

من يحصل على القرض الضخم؟

يعتمد المبلغ الذي يمكنك اقتراضه في النهاية، بالطبع، على أصولك ودرجة ائتمانك وقيمة العقار الذي ترغب في شرائه. تعتبر هذه الرهون العقارية الأكثر ملاءمة لشريحة من أصحاب الدخل المرتفع الذين يكسبون ما بين 250 ألف دولار و500 ألف دولار في السنة. تُعرف هذه الشريحة أو الفئة باسم هنري (HENRY)، وهو اختصار لذوي الدخل المرتفع، وليس الأغنياء بعد. في الأساس، هؤلاء هم الأشخاص الذين يكسبون الكثير من المال بشكل عام ولكن ليس لديهم الملايين من النقد الإضافي أو الأصول الأخرى المتراكمة – حتى الآن.

في حين أن الفرد في الفئة هنري (HENRY) قد لا يكون قد جمع الثروة لشراء منزل جديد باهظ الثمن بالنقد، فإن هؤلاء الأفراد ذوي الدخل المرتفع عادة ما يكون لديهم درجات ائتمانية أفضل وتاريخ ائتماني راسخ على نطاق واسع أكثر من متوسط مشتري المنزل الذي يسعى للحصول على قرض عقاري تقليدي. كما أنهم يميلون إلى امتلاك حسابات تقاعد راسخة. غالبًا ما كانوا يساهمون لفترة زمنية أطول من أصحاب الدخل المنخفض.

نقطة مهمة: لا تتوقع تخفيضًا ضريبيًا كبيرًا على قرض ضخم. الحد الأقصى لخصم فائدة الرهن العقاري يقتصر على 750،000 دولار لديون الرهن العقاري الجديدة.3

هذا يعكس نوع الأفراد الذين تحب المؤسسات الاشتراك معهم في منتجات طويلة الأجل، ويرجع ذلك جزئيًا إلى أنهم غالبًا ما يحتاجون إلى خدمات إضافية لإدارة الثروات. بالإضافة إلى ذلك، من العملي أكثر بالنسبة للبنك أن يدير قرضًا عقاريًا واحدًا بقيمة 2 مليون دولار بدلاً من 10 قروض بقيمة 200 ألف دولار للقرض الواحد.

اعتبارات خاصة

فقط لأنك قد تكون مؤهلاً للحصول على أحد هذه القروض لا يعني أنه يجب عليك الحصول عليها. بالتأكيد لا يجب عليك ذلك إذا كنت تعتمد عليه في تزويدك بإعفاءات ضريبية كبيرة، على سبيل المثال.

ربما تكون على دراية بأنه يمكنك خصم فائدة الرهن العقاري التي دفعتها عن أي سنة معينة من ضرائبك، شريطة أن تقوم بتفصيل الخصومات. لكن ربما لم يكن عليك أبدًا القلق بشأن الحد الأقصى الذي تضعه مصلحة الضرائب على هذا الخصم – وهو الحد الأقصى الذي تم تخفيضه من خلال تمرير قانون التخفيضات الضريبية والوظائف. يمكن لأي شخص حصل على رهن عقاري في 14 ديسمبر / كانون الأول 2017، أو قبل ذلك، خصم فائدة على دين يصل إلى مليون دولار، وهو مبلغ الحد الأقصى القديم. ولكن بالنسبة لمشتريات المنازل التي تمت بعد 14 ديسمبر / كانون الأول 2017، يمكنك فقط خصم الفائدة على ما يصل إلى 750 ألف دولار من ديون الرهن العقاري. إذا كان الرهن العقاري الخاص بك أكبر، فلن تحصل على الخصم الكامل. إذا كنت تخطط للحصول على قرض عقاري ضخم قيمته 2 مليون دولار بفائدة 80 ألف دولار سنويًا، على سبيل المثال، يمكنك فقط خصم 30 ألف دولار – الفائدة على أول 750 ألف دولار من رهنك العقاري. في الواقع، تحصل فقط على إعفاء ضريبي على 37.5% من فائدة الرهن العقاري.

هذا يعني أنه يجب عليك الاقتراض بعناية وحصر الأرقام بعناية لمعرفة ما يمكنك تحمله حقًا وأنواع المزايا الضريبية التي ستحصل عليها. نظرًا لأن خصم الضرائب الخاص بالولاية والضرائب المحلية يقتصر على 10,000 دولار سنويًا، لنفس فاتورة الضرائب، فإن الممتلكات الخاضعة لضرائب عالية ستكلفك أيضًا أكثر لامتلاكها. إستراتيجية أخرى: قارن المصطلحات لمعرفة ما إذا كان الحصول على قرض متوافق أصغر، بالإضافة إلى قرض ثانٍ، بدلاً من واحد كبير ضخم، قد يكون أفضل لك على المدى الطويل.

تمت الترجمة عن موقع انفستوبيديا