ما هو سوق الدب؟

تحدث السوق الهابطة عند تعرض السوق لانخفاضات الأسعار لفترة طويلة. وعادة ما يصف حالة تنخفض فيها أسعار الأوراق المالية بنسبة 20٪ أو أكثر من المستويات المرتفعة الأخيرة وسط تشاؤم واسع النطاق ومعنويات سلبية للمستثمرين. غالبًا ما يرتبط سوق الدب بانخفاضات في سوق أو مؤشر إجمالي مثل إس اند بي 500 (S&P 500)، ولكن يمكن أيضًا لأوراق المالية أو السلع الفردية أن تتعرض لحالة سوق الدب إذا تعرضت لانخفاض بنسبة 20٪ أو أكثر خلال فترة زمنية طويلة عادة شهرين أو أكثر. قد تترافق أسواق الدب أيضًا مع الانكماش الاقتصادي العام مثل الركود.

وتتناقض سوق الدب مع ما يسمى أسواق الثور ذات الاتجاه الصعودي.

ملخص لأهم النقاط:

- تحدث سوق الدب عندما تنخفض الأسعار في السوق بنسبة تزيد عن 20٪، وغالبًا ما تكون مصحوبة بمشاعر سلبية للمستثمرين وتراجع الآفاق الاقتصادية.

- يمكن أن تكون الأسواق الهابطة دورية أو طويلة الأجل. دورية تستمر لعدة أسابيع أو شهرين ويمكن أن تستمرطويلة الأجل لعدة سنوات أو حتى عقود.

- البيع على المكشوف وخيارات البيع وصناديق الاستثمار المتداولة المعكوسة هي بعض الطرق التي يمكن للمستثمرين من خلالها جني الأموال خلال سوق الدب مع انخفاض الأسعار.

مفهوم الأسواق الدب:

تعكس أسعار الأسهم بشكل عام التوقعات المستقبلية للتدفقات النقدية والأرباح من الشركات. فمع تضاؤل آفاق النمو وتلاشي التوقعات، يمكن أن تنخفض أسعار الأسهم. يمكن أن يؤدي سلوك القطيع والخوف والاندفاع لحماية الخسائر إلى فترات طويلة من انخفاض أسعار الأصول.

أحد تعريفات سوق الدب يفيد بكون الأسواق هابطة عندما تنخفض الأسهم، في المتوسط، بنسبة 20٪ على الأقل من أعلى مستوياتها. لكن 20٪ هو رقم اعتباطي، تمامًا كما أن انخفاض 10٪ هو معيار اعتباطي للتصحيح. وتعريف آخر يفيد أن سوق الدب تحدث عندما يميل المستثمرون أكثر الى تجنب المخاطرة بدلاً من البحث عنها. يمكن أن يستمر هذا النوع من سوق الدب لأشهر أو سنوات حيث يتجنب المستثمرون المضاربة لصالح الخيارات المؤكدة والآمنة.

غالبًا ما تتنوع أسباب سوق الدب، ولكن بشكل عام، فإن الاقتصاد الضعيف أو البطيء أو المتثاقل سيجلب معه سوق دب. وعادة ما تكون علامات ضعف أو تباطؤ الاقتصاد هي انخفاض العمالة وانخفاض الدخل المتاح وضعف الإنتاجية وانخفاض أرباح الأعمال. بالإضافة إلى ذلك، فإن أي تدخل من قبل الحكومة في الاقتصاد يمكن أن يؤدي أيضًا إلى سوق دب.

على سبيل المثال، يمكن أن تؤدي التغييرات في معدل الضريبة أو في معدل الأموال الفيدرالية إلى سوق الدب. وبالمثل، قد يشير انخفاض ثقة المستثمرين أيضًا إلى بداية سوق الدب. عندما يعتقد المستثمرون أن شيئًا ما على وشك الحدوث، فإنهم سوف يتخذون إجراءات – في هذه الحالة، بيع الأسهم لتجنب الخسائر.

يمكن أن تستمر أسواق الدب لعدة سنوات أو عدة أسابيع فقط. يمكن أن يستمر سوق الدب في أي وقت من 10 إلى 20 عامًا ويتميز بعوائد أقل من المتوسط على أساس مستدام. قد تكون هناك ارتفاعات داخل الأسواق الهابطة العلمانية حيث ترتفع الأسهم أو المؤشرات لفترة، لكن المكاسب لا تستمر، وتعود الأسعار إلى مستويات أدنى. من ناحية أخرى، يمكن أن يستمر السوق الهابط الدوري في أي مكان من بضعة أسابيع إلى عدة أشهر.

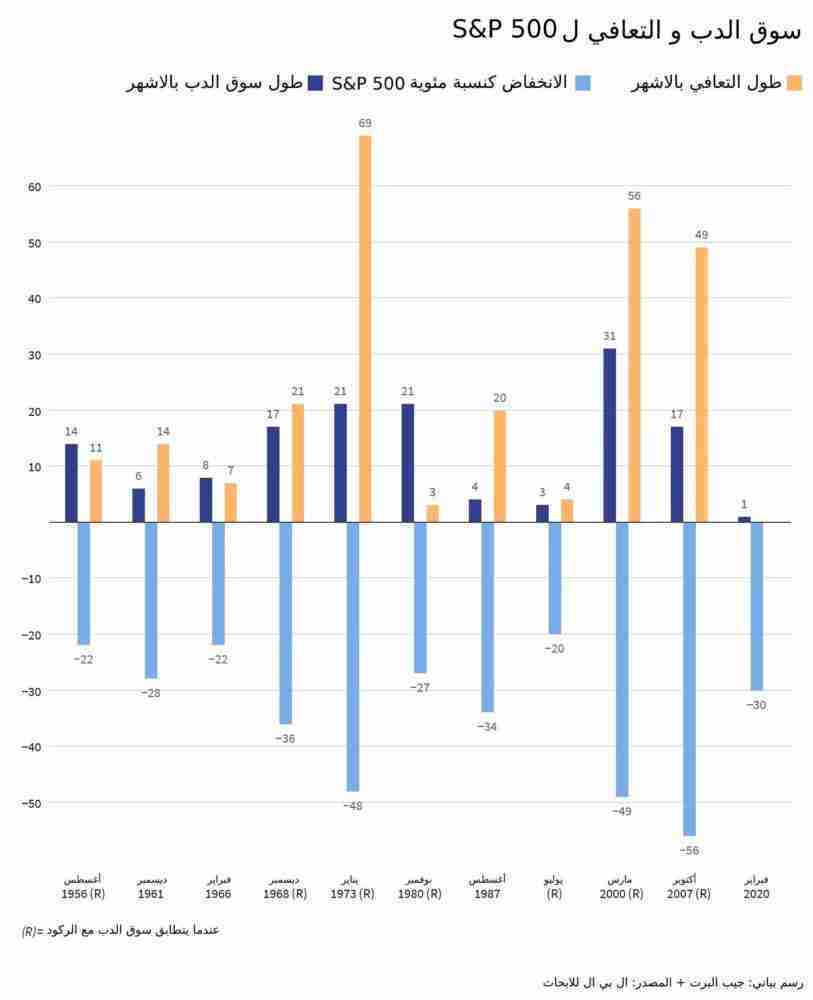

كانت مؤشرات السوق الرئيسية في الولايات المتحدة قريبة من نطاق سوق الدب في 24 ديسمبر 2018، حيث تراجعت بمقدار 20٪. في الآونة الأخيرة، وتراجعت المؤشرات الرئيسية بما في ذلك اس اند بي 500 و مؤشر داو جونز بشكل حاد إلى منطقة السوق الهابطة بين 11 و 12 مارس 2020. قبل ذلك، حدث آخر سوق دب مطول في الولايات المتحدة بين عامي 2007 و 2009 خلال الأزمة المالية واستمر لمدة 17 شهرًا تقريبًا. حيث فقد اس اند بي 500 50٪ من قيمته خلال تلك الفترة.

في مارس 2020، دخلت الأسهم العالمية سوق دب مفاجئة في أعقاب جائحة فيروس كورونا العالمي، مما أدى إلى انخفاض مؤشر داو جونز من أعلى مستوياته على الإطلاق بالقرب من 30.000 إلى أقل من 19.000 في غضون أسابيع.

تاريخ و مدة سوق الدب

مراحل سوق الدب

عادة ما يكون لأسواق الدب أربع مراحل مختلفة.

- تتميز المرحلة الأولى بارتفاع الأسعار وثقة المستثمرين. قرب نهاية هذه المرحلة، يبدأ المستثمرون في الانسحاب من الأسواق وجني الأرباح.

- في المرحلة الثانية، تبدأ أسعار الأسهم في الانخفاض بشكل حاد، ويبدأ نشاط التداول وأرباح الشركات في الانخفاض، وتبدأ المؤشرات الاقتصادية، التي ربما كانت إيجابية في السابق، في الانخفاض إلى أقل من المتوسط. ويبدأ بعض المستثمرين في الذعر تنخفض المعنويات وهو ما يعرف بالاستسلام.

- المرحلة الثالثة تظهر بدء المضاربين في دخول السوق، وبالتالي رفع بعض الأسعار وحجم التداول.

- في المرحلة الرابعة والأخيرة، تستمر أسعار الأسهم في الانخفاض، ولكن ببطئ. عندما تبدأ الأسعار المنخفضة والأخبار السارة في جذب المستثمرين مرة أخرى، تبدأ الأسواق الهابطة في قيادة الأسواق الصاعدة.

“الدب” و “الثور”

يُعتقد أن ظاهرة سوق “الدب” تشتق اسمها من الطريقة التي يهاجم بها الدب فريسته – بضرب مخالبه إلى الأسفل. وهذا هو سبب تسمية الأسواق ذات أسعار الأسهم المنخفضة الأسواق الهابطة. على غرار ذلك، تُسمى سوق “الثور” بناءً على الطريقة التي يهاجم بها الثور من خلال دفع قرونه في الهواء إلى الأعلى.

أسواق الدب مقابل التصحيحات

لا ينبغي الخلط بين سوق الدب والتصحيح، وهو اتجاه قصير المدى مدته أقل من شهرين. بينما توفر التصحيحات وقتًا جيدًا للمستثمرين القيمين للعثور على نقطة دخول إلى أسواق الأسهم، نادرًا ما توفر أسواق الدب نقاط دخول مناسبة. يشكل حاجز لأنه يكاد يكون من المستحيل تحديد قاع أو نهاية سوق الدب. يمكن أن تكون محاولة تعويض الخسائر معركة شاقة ما لم يكن المستثمرون بائعين على المكشوف أو يستخدمون استراتيجيات أخرى لتحقيق مكاسب في الأسواق الهابطة.

بين عامي 1900 و 2018، كان هناك 33 سوق دب، بمعدل سوق واحد كل 3.5 سنوات. تزامنت أحد أحدث الأسواق الهابطة مع الأزمة المالية العالمية التي حدثت بين أكتوبر 2007 ومارس 2009. خلال ذلك الوقت انخفض مؤشر داو جونز الصناعي (DJIA) بنسبة 54٪.

البيع على المكشوف في أسوق الدب

يمكن للمستثمرين تحقيق مكاسب في سوق الدب عن طريق البيع على المكشوف. وتتضمن هذه التقنية بيع الأسهم المقترضة وإعادة شرائها بأسعار منخفضة. إنها وهي تجارة محفوفة بالمخاطر ويمكن أن تسبب خسائر فادحة إذا لم تنجح. ويجب على البائع على المكشوف أن يقترض الأسهم من وسيط قبل وضع أمر بيع على المكشوف. ويكون مبلغ ربح وخسارة البائع على المكشوف هو الفرق بين السعر الذي تم فيه بيع الأسهم والسعر الذي تم إعادة شرائها فيه، والمشار إليه بـ “مغطى”.

على سبيل المثال، يقوم المستثمر باقتراض 100 سهم من الأسهم وبيعها بسعر 94 دولارًا.عند انخفاض سعر الأسهم يقوم بإعادة شرائها بسعر 84 دولارًا. ويحقق المستثمر ربحًا قدره 10 دولارات أمريكية للسهم الواحد × 100 = 1000 دولار أمريكي. إذا ارتفع السهم بشكل غير متوقع قد، يضطر المستثمر إلى إعادة شراء الأسهم بعلاوة مما يتسبب في خسائر فادحة.

خيارات البيع (Puts) و صناديق الاستثمار المتداولة المعكوسة (Inverse ETFs) في الأسواق الهابطة

يمنح خيار البيع المالك الحرية بدون المسؤولية، لبيع سهم بسعر محدد في أو قبل تاريخ معين. يمكن استخدام خيارات البيع للمضاربة على هبوط أسعار الأسهم، والتحوط ضد الأسعار الهابطة لحماية المحافظ طويلة الأجل فقط. يجب أن يكون لدى المستثمرين امتيازات خيارات في حساباتهم لإجراء مثل هذه الصفقات. خارج السوق الهابطة، يكون الشراء عمومًا أكثر أمانًا من البيع على المكشوف.

تم تصميم صناديق الاستثمار المتداولة المعكوسة لتغيير القيم في الاتجاه المعاكس للمؤشر الذي تتبعه. على سبيل المثال، فإن ETF المعكوس لمؤشر اس اند بي 500 سيزداد بنسبة 1٪ إذا انخفض المؤشر بنسبة 1٪. هناك العديد من صناديق الاستثمار المتداولة المعكوسة ذات الرافعة المالية والتي تضخم عوائد المؤشر الذي تتبعه مرتين وثلاث مرات. مثل خيارات البيع، يمكن استخدام صناديق الاستثمار المتداولة المعكوسة للمضاربة أو حماية المحافظ.

مثال من واقع الحياة على الأسواق الهابطة

وصل تأثير أزمة التخلف عن سداد الرهن العقاري المتضخمة إلى سوق الأسهم في أكتوبر 2007. في ذلك الوقت، وصل مؤشر اس اند بي 500 إلى أعلى مستوى له عند 1565.15 في 9 أكتوبر. في 5 أكتوبر 2009 انهار إلى 682.55 عندما كان أثر وتداعيات أزمة الرهن العقاري واضحا على الاقتصاد بشكل عام . كانت مؤشرات السوق الأمريكية الرئيسية قريبة مرة أخرى من منطقة سوق الدب في 24 ديسمبر 2018، حيث تراجعت بمقدار 20٪.

في الآونة الأخيرة دخل مؤشر داو جونز الصناعي في سوق الدب في 11 مارس 2020، ودخل اس اند بي 500 سوق الدب في 12 مارس 2020. وجاء ذلك في أعقاب أطول سوق ثور على الإطلاق للمؤشر والذي بدأ في مارس 2009. تراجعت الأسهم بفعل تأثيرات فيروس كورونا وهبوط أسعار النفط بسبب الانقسام بين السعودية وروسيا. خلال هذه الفترة، انخفض مؤشر داو جونز بشكل حاد من أعلى مستوياته على الإطلاق بالقرب من 30000 إلى أقل من 19،000 في غضون أسابيع.

تشمل الأمثلة الأخرى الكساد الكبير عام 1929. ومثال آخر هو عواقب انفجار فقاعة الدوت كوم في مارس 2000، والتي قضت على ما يقرب من 49٪ من قيمة ستاندرد آند بورز 500 واستمرت حتى أكتوبر 2002.